为什么有合同、有走账 还被认定虚开?

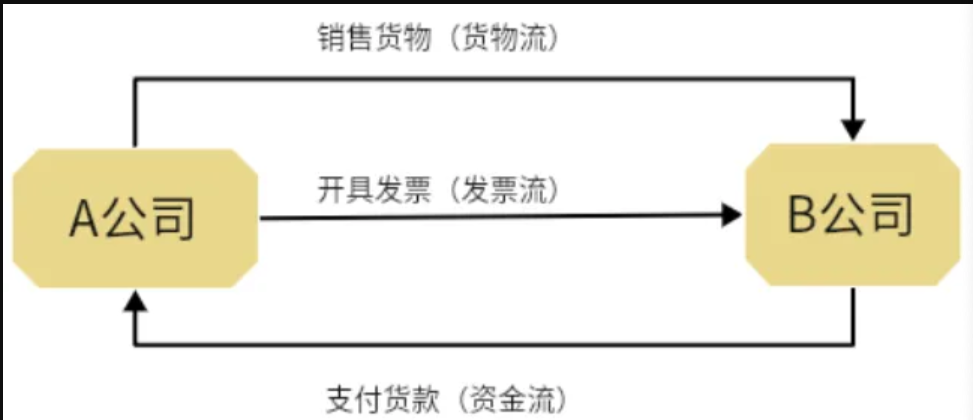

比如,A公司开具一张销售甲产品的增值税发票给B公司,A与B签订甲产品的购销合同。B公司有向A公司关于此次交易的汇款记录。

假设1:A公司没有甲产品的进货记录

认定为虚开增值税发票,因缺少“货物流”。除非B公司能够证明确实从A公司购入甲产品,且有提货单、运费单、入库单以及产品实物的类证。否则,B公司获得发票不能被认定。如果B公司能够证明存在“货物流”且交易为真实,则追究A公司进货时的责任。

假设2:A公司有甲产品库存

有货物交割记录的情况下,不会被认定为虚开。

增值税发票真实性认定,需要发票流、资金流、合同流、货物流四流合一。只有合同、有走账也可能被认定虚开。

没有同时符合下面的三个条件,仅有合同与款项往来记录,仍然可认定为虚开:

1.纳税人向受票方纳税人收取了所销售货物、所提供应税劳务或者应税服务的款项,或者取得了索取销售款项的凭据;

2.纳税人向受票方纳税人销售了货物,或者提供了增值税应税劳务、应税服务;

3.纳税人按规定向受票方纳税人开具的增值税专用发票相关内容,与所销售货物、所提供应税劳务或者应税服务相符,且该增值税专用发票是纳税人合法取得、并以自己名义开具的。

“四流一致”是哪四流?

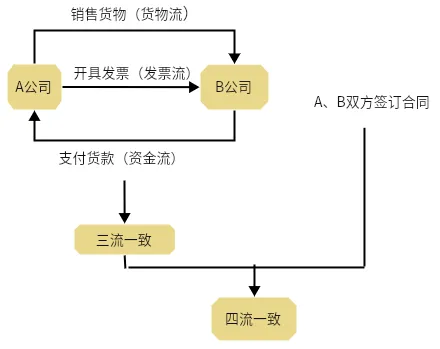

“三流一致”已经要求了很多年,但很多人对于“四流一致”不是那么了解。

“三流一致”指的是发票流、资金流和货物流的统一。

日常经济活动中,随着合同的重要性日益提高,在税务稽查中,合同成为一个非常重要的依据,也就顺理成章地提出了“四流一致”,即货物流、资金流、发票流、合同流一致。

“四流不一致”有什么风险?

1.增值税涉税风险

“四流一致”通常是税务部门判定交易是否真实的依据。四流不一致可能会导致其相应的进项税不能抵扣,追补税款及滞纳金,甚至会缴纳相应的罚款。

2.企业所得税涉税风险

(1)三流、四流不一致,可能会被怀疑买发票等,或被认定为“偷税”,从而导致税前不能扣除;

(2)未通过公户支付货款,很容易收到虚开的发票(例如供应商找第三方开票等)。

3.可能面临刑事责任

“四流不一致”很可能涉嫌“虚开发票”,严重的话还会面临刑事责任。